面板价格失速上涨,预计三季度趋稳,四因素左右供需关系——全球电视面板供应链形势分析和预测

经历2020年面板市场的并购整合,TV面板市场迎来了并购整合后的调整期。与此同时,新冠疫情在全球蔓延,宅经济带动电视的需求迎来了爆发式增长,面板价格上涨大幅改善了面板厂商的营收和获利。2021年一季度面板厂纷纷提交了相对亮眼的成绩单。但面板上游供应链问题凸显,而需求端在全球疫苗逐步普及、终端零售价格上涨等因素的影响下,下半年海外需求恐将转弱。总之,面板厂商在新的竞争格局下将面临新的机遇和挑战。

第一部分 面板市场概况

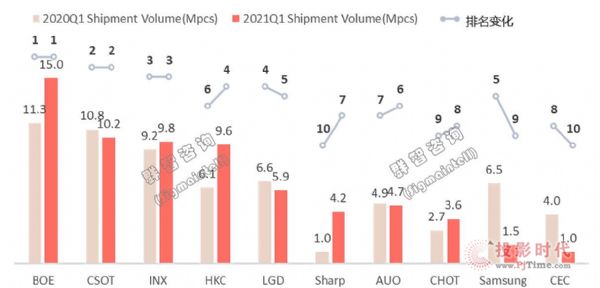

IC短缺影响面板有效供应

面板出货方面,一季度海外需求维持强劲,品牌及渠道库存偏低,备货需求维持高位。供应端,面板上游材料严重短缺,对面板的实际出货产生了一定的冲击。上游材料包括IC、玻璃、偏光片等均出现了不同程度的供应短缺,特别是IC的短缺已经成为影响面板厂有效供应的核心因素。群智咨询(Sigmaintell)数据显示,一季度出货6520万台,同比增长3.6%;出货面积4130万平方米,同比增长10.3%。

但受IC供应不足的影响,面板厂一方面无法满足客户需求,另一方面半成品库存呈增加态势。而在供应链资源挤兑的影响下,IC供应预计在短期内无法缓解,在二季度依然是掣肘TV面板供应的核心因素。

20Q1~21Q1全球LCD TV面板出货面积及数量同比走势(单位:%)

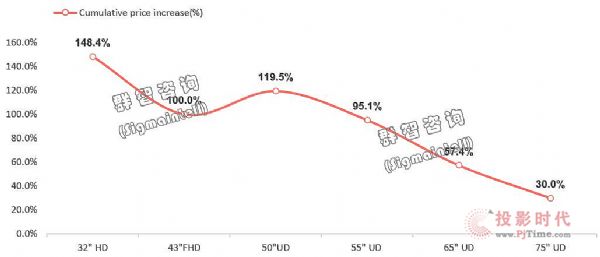

供需失衡,价格涨幅扩大,大尺寸补涨

供需关系是影响价格波动的根本要素,根据群智咨询(Sigmaintell)的“供需模型”测算,从2020年3季度开始全球LCD TV面板市场供需关系出现持续紧缺,推动面板价格持续上涨。自2020年6月启动上涨以来,LCD TV面板价格迎来了上涨时间最长,涨幅最大的上涨周期。其中,32"累积涨幅高达1.5倍,43"、50"、55"价格均已翻倍,65"、75"等大尺寸价格也上涨了30~60%。中小尺寸累计价格涨幅大,大尺寸大价格涨幅相对较低,使得面板陷入了“低端化”陷阱。而在面板供应依然不稳定,市场持续供应紧缺的趋势下,面板厂商对于大尺寸产品的价格补涨意愿强烈,群智咨询(Sigmaintell)预计,2021年二季度LCD TV面板价格维持上涨的趋势,其中大尺寸面板维持较大的涨幅。 LCD TV面板各尺寸价格累计涨幅走势(单位:%)

面板价格的失速上涨给整机厂带来了巨大的经营压力,品牌逐渐陷入亏损的预期。因此,品牌厂商对外努力争取上调零售价格,对内积极进行产品升级,从而加速了大尺寸化进程。根据群智咨询(Sigmaintell)数据显示,全球LCD TV面板平均尺寸在2020年增长了1.8英寸,预计2021年将增长1.5英寸。

第二部分 面板厂策略

面板产能集中度提升,中国面板厂争取定价权

全球LCD TV面板市场在经历并购整合后形成了“双巨头”的竞争格局,其中中国面板厂在全球LCD TV面板市场的份额持续增加,推动其在全球市场的话语权逐步增强,并有望逐步掌握全球LCDTV面板市场的定价权。 京东方(BOE)一季度京东方出货规模达到1520万台,出货面积超过1000万平方米,出货数量和面积双双稳占全球第一。首先,京东方在2020年大跨步的并购中电熊猫成都G8.6和南京G8.5代线,进一步稳固了其在全球LCD TV市场的龙头地位。其次,各条G8.5满产满销的同时,武汉G10.5代线爬坡并承接来自G8.5代线TV面板产能的转移,一季度末产能达到100K大板。最后,京东方凭借规模优势以及稳健的供应链策略,上游原材料的相对稳定供应为其出货提供保障。预计京东方在并购以及既有产线产能扩充的加持下,未来在全球LCD TV面板市场的份额近30%,其龙头优势地位将继续扩大。

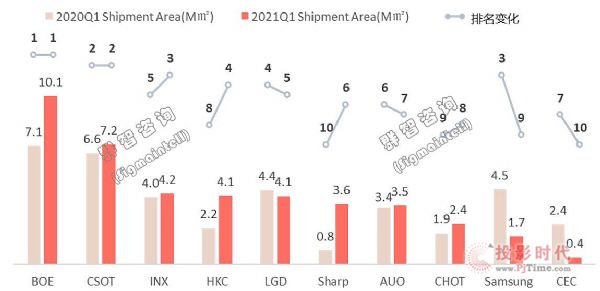

TCL华星 (CSOT)一季度TCL 华星出货规模达到1015万台,出货面积超过717万平方米,站稳全球第二。一季度末,苏州工厂完成交接;同时,t7将迎来正式量产,产能预计从二季度开始逐步释放。产品结构方面,TV面板产能将会更加聚焦55“,65”和75”,其中55寸出货规模全球第一。 惠科(HKC)一季度惠科出货规模达到958万台,出货面积超过411万平方米,排名从去年一季度的第八快速上升到第四。疫情年对于惠科来说是既是机遇也是挑战。一方面在新的竞争格局下,进一步稳固了与全球头部电视品牌的合作,除了双韩客户之外,与国内品牌均已形成良好合作关系。另一方面新线陆续量产以及产能持续提升,滁州产线即将满产且产能继续扩充,绵阳产线快速爬坡,长沙新产线将在二季度量产。在新增产能的加持下,惠科2021年LCD TV面板的产能面积将同比增长69.3%。但产能的过快增长与供应链配套的矛盾日益凸显。在上游材料供应紧缺以及资源挤兑造成资源向头部厂商倾斜的大环境下,惠科的供应链资源紧缺较为严重。当前如何降低其供应风险是惠科需要思考和解决的首要问题。 韩国厂商两家韩厂的策略差异在一季度的出货规模上有了明显的体现。一季度出货规模排名上,LGD小幅下降,而SDC出货面积同比大幅下降62%。LGD执行“双赛道并行”策略,一方面OLED出货规模稳步提升,另一方面LCD TV面板供应稳中略增。SDC转向OLED赛道的目标明确,G7一季度末开始清线,G8.5在需求的推动下或将维持运营。其QD OLED产品有望在四季度迎来量产。 中国台湾厂商群创一如既往的推行差异化的产品策略,友达则持续聚焦高端产品路线。与此同时,台厂也逐步将G6的产能分散至IT、商显等其他应用。一季度,两家台厂的出货面积稳中有小幅上涨,排名变动亦不明显。 20Q1&21Q1 LCD TV面板出货面积及排名同比变化(单位:百万平米)

20Q1&21Q1 LCD TV面板出货数量及排名同比变化(单位:百万片)

第三部分 市场展望

二季度中小尺寸价格将逐步止涨,大尺寸维持上涨四因素影响下半年供需走势

纵观一季度,海外需求强劲以及上游材料短缺加剧面板供需失衡,面板价格失速上涨。但另一方面,在面板价格高企的情况下,整机厂商经营压力骤增,并将陷入亏损的预期。群智咨询(Sigmaintell)认为,面对快速上升的成本压力,整机厂要思考如何在成本上行周期中调整备货节奏、产品策略、零售价格等以减轻和改善经营亏损的压力;面板厂则应该引导价格理性调整,推动行业平稳健康发展。

整体来看,群智咨询(Sigmaintell)“供需模型”测算,二季度全球电视面板供需比为2.8%,并呈现结构性不平衡,其中,32"~43"为代表的中小尺寸供需平衡,价格将逐步止涨,大尺寸仍供需紧张,维持小幅上涨态势,预计三季度市场趋稳。

价格的拐点何时将至?是当前面板市场普遍关注的问题。我们认为以下几点是未来影响供需及价格走向的关键因素:

1. 供应端,IC供应是掣肘面板实际供应的关键因素。上半年DDIC供应形势严峻,因此,短期内面板的供应增长仍然十分有限,下半年DDIC的供应能力变化对TV面板供应释放至关重要(详见《群智研究 | 2021年全球显示驱动芯片产业链发展趋势及展望》)。

2. 需求端,要关注电视终端零售价格上涨以及疫苗普及后消费习惯改变可能对需求产生的抑制影响。整体来看,我们认为终端零售价格上涨短期内对需求会产生一定的抑制效果,但反馈到面板的备货需求有一定的滞后性。同时,下半年欧美等主要经济体疫苗逐步普及后,更多人将走出家门,带动消费支出从居家消费转向多元化消费。这一消费行为的改变,恐将扭转终端需求强劲的态势。

3. 其他应用的关联影响是一把双刃剑。一方面,若IT市场需求维持强劲,可承接部分高世代线产能转移;另一方面,智能手机需求下修,将释放部分IC产能,对大尺寸面板有效供应形成一定补充(详见《2021年一季度智能手机市场同比大幅增长约24.4%》)。

4. 整机厂厂商的备货策略:尽管下半年需求预期转弱以及面板供应呈现逐步恢复的态势,但各个产业链库存依然相对健康,在经历了长达一年的供应短缺之后,整机厂商面板备货策略如何调整对供需关系的变化具有指引作用。